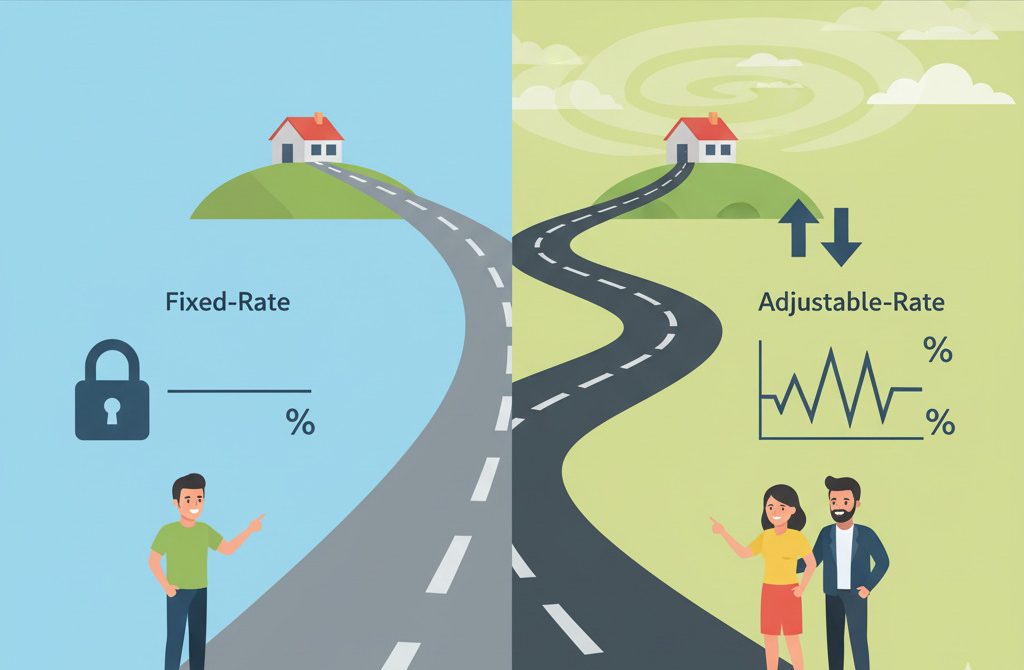

Al comprar una vivienda, una de las decisiones más importantes que deberá tomar es elegir entre una hipoteca a tipo fijo y una hipoteca a tipo ajustable (ARM) . Ambas opciones tienen ventajas y desventajas únicas, y la elección correcta depende de su situación financiera, tolerancia al riesgo y objetivos a largo plazo. Esta guía sobre hipotecas a tipo fijo y ajustable le ayudará a comprender cómo funcionan, sus ventajas y desventajas, y a decidir cuál es la mejor opción para usted.

Table of Contents

- 1 ¿Qué es una hipoteca a tasa fija?

- 2 ¿Qué es una hipoteca de tasa ajustable (ARM)?

- 3 Hipotecas de tasa fija vs. hipotecas de tasa ajustable: una comparación directa

- 4 Cómo decidir qué hipoteca es la adecuada para usted

- 5 Preguntas frecuentes sobre hipotecas de tasa fija y ajustable

- 5.1 ¿Cuál es la principal diferencia entre las hipotecas con tipo de interés fijo y ajustable?

- 5.2 ¿Son más riesgosas las hipotecas con tasa ajustable?

- 5.3 ¿Qué tipo de préstamo tiene pagos iniciales más bajos?

- 5.4 ¿Es siempre mejor una hipoteca a tipo fijo?

- 5.5 ¿Qué significa un ARM 5/1?

- 5.6 ¿Puedo refinanciar un ARM en un préstamo a tasa fija más adelante?

- 5.7 ¿Los préstamos ARM alguna vez resultan en pagos más bajos a lo largo del tiempo?

- 5.8 ¿Por qué las hipotecas a tasa fija tienen tasas más altas que las hipotecas de tasa ajustable?

- 5.9 ¿Qué tipo de hipoteca es mejor durante tiempos de alta inflación?

- 5.10 ¿Qué sucede cuando se ajusta un ARM?

- 5.11 ¿Los préstamos ARM tienen límites sobre cuánto pueden aumentar las tasas?

- 5.12 ¿Cómo elijo entre hipotecas con tasa fija o tasa ajustable?

- 6 Reflexiones finales

¿Qué es una hipoteca a tasa fija?

Una hipoteca a tipo fijo es un préstamo hipotecario cuyo tipo de interés se mantiene constante durante todo el plazo del préstamo. Ya sea que elija un plazo de 15, 20 o 30 años, sus pagos mensuales de capital e intereses se mantendrán constantes.

Beneficios clave de las hipotecas a tasa fija:

- Previsibilidad : sus pagos nunca cambian, lo que hace que la elaboración de presupuestos sea más fácil.

- Seguridad a largo plazo : ideal si planea permanecer en su casa durante muchos años.

- Protección contra el aumento de las tasas de interés : no se verá afectado si las tasas del mercado aumentan.

Posibles desventajas:

- Tasas de interés iniciales más altas en comparación con los ARM.

- Menos flexibilidad si planea mudarse o refinanciar pronto.

¿Qué es una hipoteca de tasa ajustable (ARM)?

Una hipoteca de tasa ajustable (ARM) comienza con una tasa de interés más baja que se ajusta periódicamente según las condiciones del mercado. Por ejemplo, una ARM 5/1 significa que la tasa de interés es fija durante los primeros 5 años y luego se ajusta anualmente.

Beneficios clave de las hipotecas de tasa ajustable:

- Tasas iniciales más bajas : excelente para reducir los pagos en los primeros años.

- Ahorro de costos : ideal si planea vender o refinanciar antes de que se ajuste la tasa.

- Beneficio potencial de la caída de las tasas de interés : sus pagos podrían disminuir.

- Posibles desventajas:

- Incertidumbre – Los pagos pueden aumentar significativamente después del período fijo inicial.

- Es más difícil elaborar un presupuesto a largo plazo : es más riesgoso si planeas permanecer en tu casa a largo plazo.

- Términos complejos : los límites, los márgenes y las reglas de ajuste pueden resultar confusos.

Hipotecas de tasa fija vs. hipotecas de tasa ajustable: una comparación directa

| Característica | Hipoteca de tasa fija | Hipoteca de tasa ajustable (ARM) |

|---|---|---|

| Tasa de interés | Constante durante la vida del préstamo | Comienza más abajo y cambia periódicamente. |

| Pagos mensuales | Estable y predecible | Puede subir o bajar con el tiempo |

| Mejor para | Propietarios de viviendas a largo plazo | Propietarios de viviendas a corto plazo o aquellos que esperan un crecimiento de los ingresos |

| Nivel de riesgo | Bajo – sin sorpresas | Más alto – depende de las tasas del mercado |

| Flexibilidad | Menos flexible | Más flexible, especialmente para planes a corto plazo |

Cómo decidir qué hipoteca es la adecuada para usted

Al comparar hipotecas con tasa fija y tasa ajustable , tenga en cuenta estos factores:

¿Cuánto tiempo planeas quedarte en la casa?

- A largo plazo: un tipo de interés fijo suele ser mejor.

- A corto plazo: ARM puede ahorrarle dinero.

Su tolerancia al riesgo

- ¿Prefieres estabilidad? Elige una tasa fija.

- ¿Te sientes cómodo con cierta incertidumbre? ARM podría funcionar.

Entorno actual de tipos de interés

- Si las tasas son bajas, puede ser sensato fijar una tasa fija.

- Si las tasas son altas pero se espera que bajen, una hipoteca ARM podría ayudar.

Su estabilidad de ingresos

- La tasa fija se adapta a aquellos que tienen ingresos estables.

- ARM puede ser una opción adecuada para quienes esperan mayores ingresos en el futuro.

Preguntas frecuentes sobre hipotecas de tasa fija y ajustable

¿Cuál es la principal diferencia entre las hipotecas con tipo de interés fijo y ajustable?

Las hipotecas a tasa fija tienen tasas de interés constantes, mientras que las hipotecas de tasa ajustable comienzan bajas pero cambian con el tiempo.

¿Son más riesgosas las hipotecas con tasa ajustable?

Sí, porque los pagos futuros dependen de los tipos de interés del mercado.

¿Qué tipo de préstamo tiene pagos iniciales más bajos?

Los préstamos ARM generalmente comienzan con pagos más bajos en comparación con las hipotecas de tasa fija.

¿Es siempre mejor una hipoteca a tipo fijo?

No necesariamente: es mejor para la estabilidad a largo plazo, pero los préstamos de tasa ajustable pueden ahorrar dinero a corto plazo.

¿Qué significa un ARM 5/1?

Significa que la tasa se fija por 5 años y luego se ajusta anualmente.

¿Puedo refinanciar un ARM en un préstamo a tasa fija más adelante?

Sí, muchos propietarios refinancian si las tasas comienzan a subir.

¿Los préstamos ARM alguna vez resultan en pagos más bajos a lo largo del tiempo?

Sí, si las tasas de interés del mercado disminuyen.

¿Por qué las hipotecas a tasa fija tienen tasas más altas que las hipotecas de tasa ajustable?

Los prestamistas cobran más por la seguridad de una tasa fija.

¿Qué tipo de hipoteca es mejor durante tiempos de alta inflación?

Una hipoteca a tasa fija, ya que bloquea sus pagos.

¿Qué sucede cuando se ajusta un ARM?

Su tasa de interés y su pago mensual pueden subir o bajar.

¿Los préstamos ARM tienen límites sobre cuánto pueden aumentar las tasas?

Sí, normalmente incluyen límites en los ajustes y en la duración de vida.

¿Cómo elijo entre hipotecas con tasa fija o tasa ajustable?

Base su elección en el tiempo que permanecerá en la casa, su tolerancia al riesgo y las condiciones del mercado.

Reflexiones finales

Elegir entre hipotecas de tasa fija y de tasa ajustable es una de las decisiones financieras más importantes que tomará como propietario de una vivienda. Las hipotecas de tasa fija ofrecen estabilidad y tranquilidad, mientras que las de tasa ajustable ofrecen costos iniciales más bajos y flexibilidad. La elección correcta depende de su horizonte temporal, estabilidad financiera y tolerancia al riesgo. Al evaluar cuidadosamente sus opciones, podrá seleccionar la hipoteca que mejor se adapte a sus objetivos financieros a largo plazo.

Ahmad Faishal is now a full-time writer and former Analyst of BPD DIY Bank. He’s Risk Management Certified. Specializing in writing about financial literacy, Faishal acknowledges the need for a world filled with education and understanding of various financial areas including topics related to managing personal finance, money and investing and considers investoguru as the best place for his knowledge and experience to come together.